சரக்கு மற்றும் சேவை வரி என்பது ஜிஎஸ்டி என சுருக்கமாக இந்திய அரசால் தேசிய அளவில் விதிக்கப்பட்ட வரி. பல GST கால்குலேட்டர்கள் ஆன்லைன் இணையதளங்களில் கிடைக்கின்றன, அவை GST செலவை தீர்மானிக்கப் பயன்படும்.

தேசிய அளவில் பொருட்கள் மற்றும் சேவைகளின் விற்பனையாளர்கள், உற்பத்தியாளர்கள் மற்றும் நுகர்வோர் மீது இந்திய அரசாங்கத்தால் விதிக்கப்படும் ஜிஎஸ்டி.

GST என்பது மதிப்பு கூட்டப்பட்ட வரியின் (VAT) கருத்தாக்கத்திலிருந்து பெறப்பட்டது, அதாவது ஒவ்வொரு கட்டத்திலும் அது பயன்படுத்தப்படும் மற்றும் நுகர்வோர் கடைசி டீலர் அல்லது விநியோகச் சங்கிலியில் சப்ளையர் மூலம் விதிக்கப்படும் GST தொகையை செலுத்த வேண்டும்.

ஜிஎஸ்டி கால்குலேட்டரைப் பயன்படுத்தி ஜிஎஸ்டியைக் கணக்கிடும் முறை:

புதிய வரி கட்டமைப்பின் கீழ், வரி செலுத்துவோர் வெவ்வேறு வகைகளில் பொருந்தக்கூடிய வெவ்வேறு GST விகிதங்களைப் பற்றி அறிந்து கொள்ளலாம். இவை 0%, 5%, 12%, 18% மற்றும் 28%, இவை ஜிஎஸ்டியைக் கணக்கிடும் போது அவசியம்.

ஜிஎஸ்டியின் கீழ் வெவ்வேறு வரித் தலைவர்கள்:

போன்ற நான்கு வெவ்வேறு தலைப்புகளில் ஜிஎஸ்டி வகைப்படுத்தலாம்

மாநில சரக்கு மற்றும் சேவை வரி (SGST): மாநில அரசு இந்த வரியை வசூல் செய்கிறது

மத்திய சரக்கு மற்றும் சேவை வரி (சிஜிஎஸ்டி): மத்திய அரசு இந்த வரியை வசூலிக்கிறது

யூனியன் பிரதேச சரக்கு மற்றும் சேவை வரி (UTGST): யூனியன் பிரதேச அரசு இந்த வரியை வசூலிக்கிறது

ஒருங்கிணைந்த சரக்கு மற்றும் சேவை வரி (IGST). இது மாநிலங்களுக்கு இடையேயான பரிவர்த்தனை மற்றும் இறக்குமதிக்காக மத்திய அரசால் சேகரிக்கப்படுகிறது.

IGST என்பது மாநிலங்களுக்கு இடையேயான தயாரிப்புகளுக்குப் பயன்படுத்தப்படுகிறது, அங்கு தயாரிப்பின் சப்ளையர் வெவ்வேறு நிலையில் இருக்கிறார் மற்றும் தயாரிப்பு வேறு மாநிலத்தில் வழங்கப்படுகிறது. அத்தகைய சூழ்நிலையில், மாநிலங்களுக்கு இடையேயான விநியோகங்களுக்கு CGST மற்றும் SGST ஆகியவற்றின் சமமான விகிதம் விதிக்கப்படுகிறது.

GST Calculation Formula:

ஜிஎஸ்டியை கணக்கிடுவதற்கு, வரி செலுத்துவோர் பின்வரும் சூத்திரத்தைப் பயன்படுத்தலாம். ஜிஎஸ்டியைப் பயன்படுத்திய பிறகும், ஜிஎஸ்டியை நீக்கிய பிறகும் பொருளின் நிகர விலையைக் கணக்கிட பின்வரும் சூத்திரம் உதவுகிறது.

ஜிஎஸ்டி கணக்கீட்டிற்கான சூத்திரம்:

1. ஜிஎஸ்டியைச் சேர்க்கவும்:

ஜிஎஸ்டி தொகை = (அசல் விலை x ஜிஎஸ்டி%)/100

நிகர விலை = அசல் செலவு + ஜிஎஸ்டி தொகை

2. GSTயை அகற்று:

GST தொகை = அசல் செலவு – [அசல் விலை x {100/(100+GST%)}]

நிகர விலை = அசல் செலவு – ஜிஎஸ்டி தொகை.

ஜிஎஸ்டி கணக்கீடு உதாரணம்:

ஒரு பொருள் ரூபாய்க்கு விற்கப்படுகிறது என்று வைத்துக் கொள்வோம். 2,000 மற்றும் அந்த தயாரிப்புக்கு GST 12% பொருந்தும்.

அப்போது பொருளின் நிகர விலை ரூ. 2,000 + ரூ.2,000 இல் 12%.

இது ரூ. 2,000 + ரூ. 240 = ரூ. 2,240

ஜிஎஸ்டியின் கீழ் வரி கணக்கீடு:

உள்ளீட்டு வரிக் கடன் GST திட்டத்தின் கீழ் உற்பத்தியாளர்கள் மற்றும் விநியோகஸ்தர்களுக்கு பயனளிக்கும். பழைய வரி முறைக்கும் ஜிஎஸ்டி வரி முறைக்கும் உள்ள ஒப்பீட்டை பின்வரும் அட்டவணை காட்டுகிறது

பழைய வரி முறை மற்றும் ஜிஎஸ்டி முறையின் கீழ் செலுத்த வேண்டிய வரித் தொகையில் உள்ள வித்தியாசத்தைக் காட்ட கீழே ஒரு எடுத்துக்காட்டு:

| Value to Manufacturer | Old Tax system | GST System |

| Cost of production | Rs.2,00,000 | Rs.2,00,000 |

| Profit Margin of 10% | Rs.20,000 | Rs.20,000 |

| Excise duty of 12% | Rs.24,000 | – |

| Total production cost | Rs.2,44,000 | Rs.2,20,000 |

| VAT of 12.5% | Rs.30,500 | – |

| SGST of 6% | – | Rs.13,200 |

| CGST of 6% | – | Rs.13,200 |

| Invoice value for manufacturer | Rs.2,74,500 | Rs.2,46,400 |

| Value to Wholesaler | ||

| Cost of goods | Rs.2,74,500 | Rs.2,46,400 |

| Profit margin of 10% | Rs.27,450 | Rs.24,640 |

| Total Value | Rs.3,01,950 | Rs.2,71,040 |

| VAT of 12.5% | Rs.37,743.75 | – |

| SGST of 6% | – | Rs.16,262.40 |

| CGST of 6% | – | Rs.16,262.40 |

| Invoice value to wholesaler | Rs.3,39,693.75 | Rs.3,03,564.80 |

| Value to Retailer | ||

| Cost of goods | Rs.3,39,693.75 | Rs.3,03,564.80 |

| Profit margin of 10% | Rs.33,969.375 | Rs.30,356.48 |

| Total Value | Rs.3,73,663.125 | Rs.3,33,921.28 |

| VAT of 12.5% | Rs.46,708 | – |

| SGST of 6% | – | Rs.20,035.28 |

| CGST of 6% | – | Rs.20,035.28 |

| Invoice value to retailer | Rs.4,20,371.125 | Rs.3,73,991.84 |

ஜிஎஸ்டியின் தயாரிப்பு விலை நிர்ணயம் மீதான தாக்கம்:

மத்திய மற்றும் மாநில அரசுகள் முறையே மத்திய ஜிஎஸ்டி (சிஜிஎஸ்டி) மற்றும் மாநில ஜிஎஸ்டி (எஸ்ஜிஎஸ்டி) என அழைக்கப்படுகிறது, முறையே மறைமுக வரி விதிக்கப்படுகிறது. மாநிலங்களுக்கு இடையேயான பரிவர்த்தனைகளுக்கு, விற்பனையாளர் வாங்குபவர் வரிகளான CGST மற்றும் SGST போன்றவற்றை முறையே மத்திய மற்றும் மாநில அரசுக்கு செலுத்த வேண்டும். தயாரிப்பு விலையில் ஜிஎஸ்டியின் தாக்கத்தைக் காட்டும் அத்தகைய வகை ஜிஎஸ்டியின் உதாரணம் கீழே உள்ளது:

| Old Tax System | GST System |

| Price of a product sold from Nagpur to Hyderabad = Rs.1,000 | Price of a product sold from Nagpur to Hyderabad = Rs.1,000 |

| VAT @ 10% = Rs.100 | CGST @ 5% = Rs.50 + SGST @ 5% = Rs.50 |

| Cost of a product sold from Nagpur to Hyderabad = Rs.1,100 | Cost of a product sold from Nagpur to Hyderabad = Rs.1,100 |

| Profit = Rs.1,000 | Profit = Rs.1,000 |

| Selling Price = Rs.2,100 | Selling Price = Rs.2,100 |

| CST @ 10% = Rs.210 | IGST @ 10% = Rs.110 |

| Total cost of the product = Rs.2,310 | Total cost of the product = Rs.2,210 |

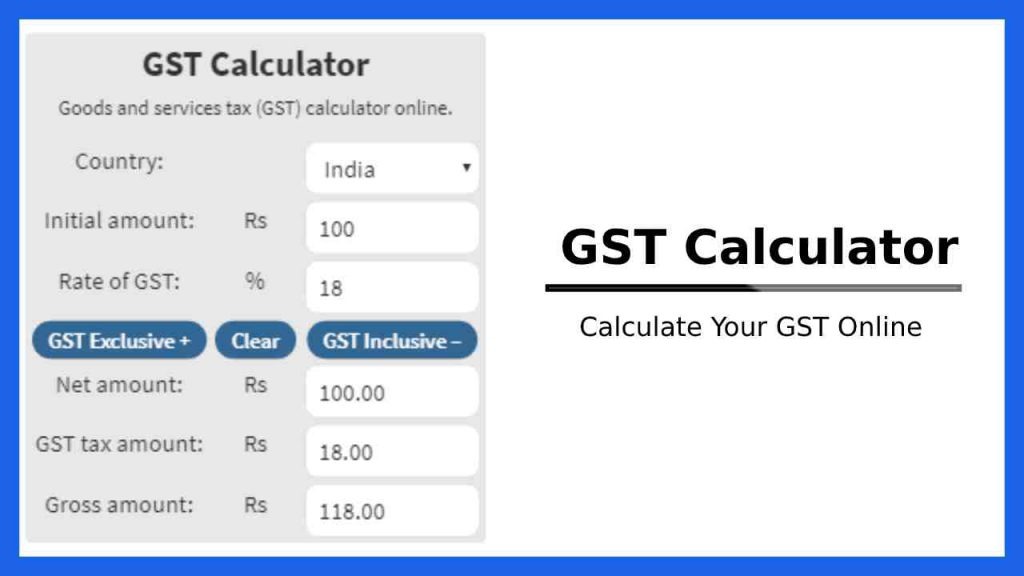

ஆன்லைன் ஜிஎஸ்டி கால்குலேட்டர் கருவிகளைப் பயன்படுத்துவதற்கான முறை:

பல ஆன்லைன் இணையதளங்கள் பயனர்களின் வசதிக்காக ஆன்லைன் ஜிஎஸ்டி கால்குலேட்டரை வழங்குகின்றன.

- பயனரின் தேவைக்கேற்ப GST உள்ளடக்கிய / GST பிரத்தியேக விருப்பத்தைத் தேர்ந்தெடுக்கவும்.

- தயாரிப்பின் அசல் தொகையை உள்ளிடவும்.

- தயாரிப்புக்கு பொருந்தக்கூடிய ஜிஎஸ்டி சதவீத விகிதத்தைத் தேர்ந்தெடுக்கவும்.

- தயாரிப்பின் இறுதித் தொகையைக் கணக்கிட “கணக்கிடு” விருப்பத்தை கிளிக் செய்யவும்.

ஜிஎஸ்டியின் நன்மைகள்:

பொருட்கள் மீது ஜிஎஸ்டியை அமல்படுத்துவதன் சில நன்மைகள் பின்வருமாறு. ஒற்றை மறைமுக வரியை அமல்படுத்துவது அதன் சொந்த விவரித்த நன்மைகளைக் கொண்டுள்ளது:

- இந்த வரி அமைப்பு சர்வதேச தரத்தை பராமரிக்க உதவுகிறது. உற்பத்தியாளர் மற்றும் நுகர்வோர் இடையே வெளிப்படைத்தன்மையை உறுதிப்படுத்தவும் இது உதவுகிறது.

- வணிகப் பொருட்கள் மீதான இரட்டை வரி விதிப்பை ஒழிப்பதுதான் ஜிஎஸ்டி அமலாக்கத்தின் முக்கிய குறிக்கோள். இது உற்பத்தியாளர்கள் மற்றும் விற்பனையாளர்களிடையே உயர்தர பொருட்களை வழங்குவதற்கான போட்டியை ஊக்குவிக்கிறது, இது நாட்டின் மொத்த உள்நாட்டு உற்பத்தியை அதிகரிக்க உதவுகிறது.

- வரி குறைப்பு உற்பத்தியாளர்களுக்கு உற்பத்தி செலவைக் குறைக்கிறது, இது ஏற்றுமதியாளர்களிடையே போட்டியை அதிகரிக்கிறது.

ஜிஎஸ்டி அமலாக்கத்திற்குப் பிறகு, சந்தையில் பணவீக்கத்தின் மிக முக்கியமான பிரச்சினை குறையும் என்று கருதப்படுகிறது. - வரிப் பொறுப்பு குறையும் என்றும் நம்பப்படுகிறது. வெளியீட்டு வரிக்கு எதிராக உள்ளீட்டு வரி இருப்பதால், விலை குறையும் என எதிர்பார்க்கப்படுகிறது.

| CGST | CGST and IGST |

| SGST | SGST and IGST |

| IGST | IGST, CGST and SGST |

ஜிஎஸ்டி பில்கள்:

ஜிஎஸ்டி 2017 இல் நடைமுறைக்கு வந்தது, அதன் பிறகு பல மாற்றங்கள் செய்யப்பட்டன, அவை இந்த ஜிஎஸ்டி மசோதாக்களை நிறைவேற்றுவதன் மூலம் செயல்படுத்தப்படுகின்றன.

ஜிஎஸ்டி கால்குலேட்டர் அடிக்கடி கேட்கப்படும் கேள்விகள்:

A. ISD பதிவு பெற வேண்டுமா?

ஒரு மாநிலம் அல்லது யூனியன் பிரதேசத்தில் ஜிஎஸ்டியின் கீழ் கட்டாயப் பதிவைப் பெறுவதற்கு ISD தேவைப்படுகிறது

பி. ஜிஎஸ்டியை விதிக்க விகிதங்களை யார் தீர்மானிப்பது?

CGST மற்றும் SGST விகிதங்கள் மத்திய மற்றும் மாநிலங்களால் கூட்டாக தீர்மானிக்கப்படுகின்றன.

B. இரட்டை ஜிஎஸ்டியின் தேவை என்ன?

இந்தியாவில், வரிகளை வசூலிக்கவும், வசூலிக்கவும் மத்திய மற்றும் மாநிலங்களுக்கு அதிகாரம் வழங்கப்பட்டுள்ளது. இரண்டு அரசாங்கங்களுக்கும் தனித்தனியான பொறுப்புகள் உள்ளன, அதற்காக அவை வளங்களைத் திரட்ட வேண்டும். இரட்டை ஜிஎஸ்டி நிதி கூட்டாட்சியின் தேவையை வைத்திருக்கிறது.

C. எந்த அதிகாரம் GSTயை விதிக்கிறது மற்றும் நிர்வகிக்கிறது?

CGST மற்றும் SGST ஆகியவற்றை மையம் விதிக்கும் மற்றும் நிர்வகிக்கும் அதேசமயம் மாநிலங்கள் / UT SGST/UTGST ஆகியவற்றை விதிக்கும் மற்றும் நிர்வகிக்கும்.

D. வழக்கில் டீலர் தவறான பான் எண்ணுடன் இடம்பெயர்ந்திருந்தால், நிறுவனத்தின் நிலை உரிமையாளராக இருந்து கூட்டாண்மைக்கு மாற்றப்பட்டால்?

கூட்டாண்மைக்கு புதிய பான் எண் இருக்கும் என்பதால் புதிய பதிவு தேவை

எஃப். ஜிஎஸ்டி சட்டத்தில் மதுபானம் சேர்க்கப்படாததால், நாட்டு மதுபானத்தின்

E.வர்த்தகர் VAT இலிருந்து ஜிஎஸ்டிக்கு மாற வேண்டுமா?

ஜிஎஸ்டிக்கு பொறுப்பில்லாத பொருட்களை வழங்குவதில் நபர் ஈடுபட்டிருந்தால் பதிவு தேவையில்லை